个人读后笔记,课程来源:张潇雨老师的个人投资课。

这篇文章汇总了我学习该门课程中所有笔记中的策略,现总结如下:

执行要点

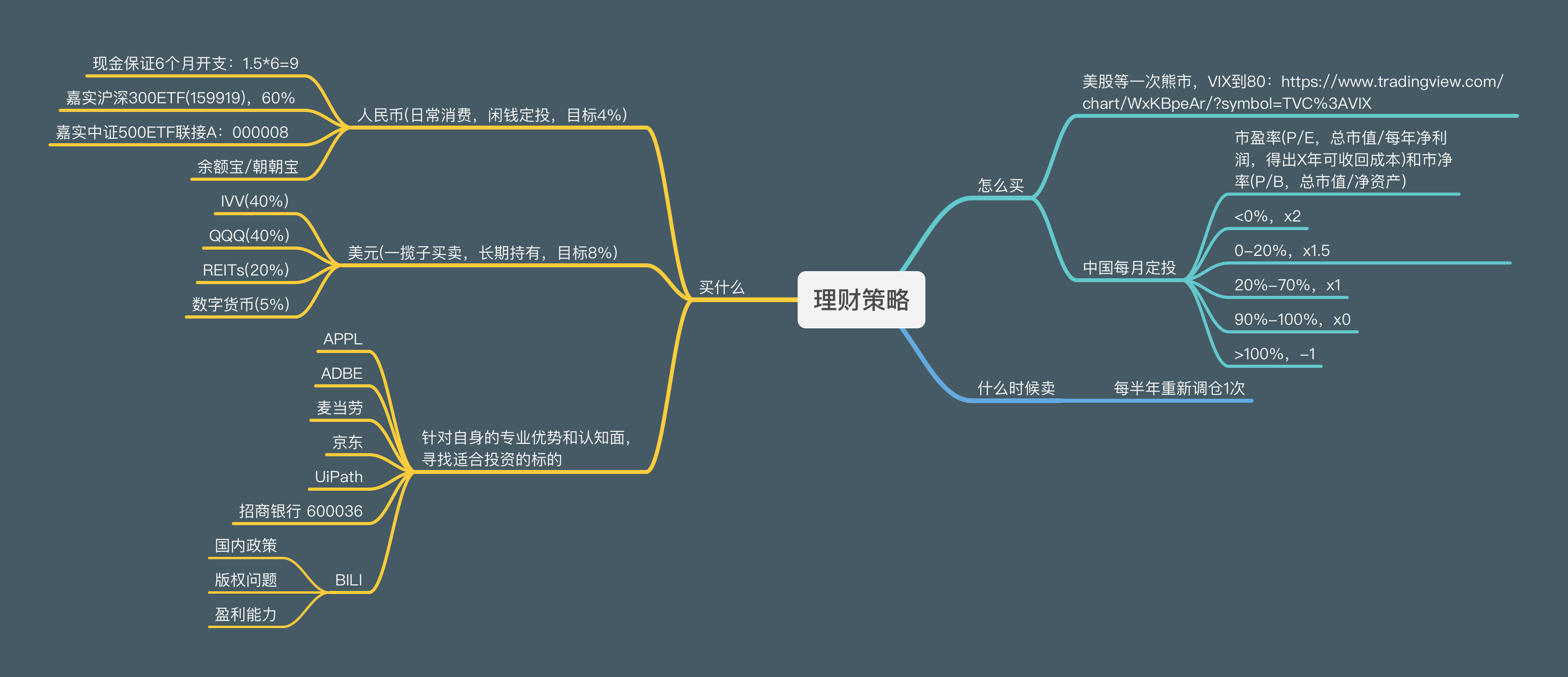

结合时间成本和经济成本综合判断,应该使用券商还是购买基金。券商手续费低,只要能定投,即可选择,否则选择ETF被动管理的基金。不考虑主动型场外基金。

等一次大盘回撤40%的机会。

虽然不要轻易择时,但介于我目前持有本金而未全面开始投资,所以我可以当作已经在高点离场了,还是等一次熊市吧,虽然无法确认熊市何时会到,但目前肯定不是熊市。不追求抄底。

为手里的人民币和美元制订不同投资策略,人民币绑定日常消费,适合闲钱定投,美元一揽子买卖,适合在低估时买入并长期持有;

我打算用已有的美元投资美股SPY(75%)、QQQ(20%)、数字货币(5%);及定投国内沪深300(每周金额待定)、中证500(每周金额待定),余额宝或短期理财(用于跑赢通胀),大盘基金成本控制在0.8%。

买不起房,可以买REIT,也就是房地产信托基金。

美元中,把股票和REIT作为主要投资标的,收益率目标8%。

人民币,以股票和债券为主,收益率目标4%。

沪深300——嘉实沪深300ETF:159919,管理费率0.5%。

中证500——嘉实中证500ETF联接A:000008,管理费率0.15%。

创业板——南方创业板ETF:159948,管理费率0.15%。

待定投开始后,每周投资所花时间不得超过1小时,用于计算市盈率(P/E,总市值/每年净利润,得出X年可收回成本)和市净率(P/B,总市值/净资产)。若历史百分位在30%以下,定投金额x1.5;若在70%以上,定投金额x0.5;若30%-70%,定投金额x1;若高于100%,则分批卖出。

大盘股IVV,小盘股IWO,其他发达国家股票EFA,新兴市场VWO,大宗商品DBC,黄金GLD。

| P/E历史百分位 | 定投系数 |

|---|---|

| <0% | 2 |

| 0-20% | 1.5 |

| 20%-70% | 1 |

| 70%-90% | 0.5 |

| 90%-100% | 0 |

| >100% | -1 |

针对自身的专业优势和认知面,寻找适合投资的标的,比如苹果,谷歌,Adobe,Bilibili(顺便说一下,Bilibili有至少3个风险:国内政策、版权问题和盈利能力);

80%的资金在大盘跌40%,破线拐头交叉后,买入大盘;

剩下20%的资金在大盘跌50%时,购入那些长期看好,且股价是阶段性低点的个股的股票;

国内现金保证6个月开支。月均1.5w,共9w;月结余1.5w。

美国部分可承受高风险,IVV40%,QQQ40%,自选20%,债券、现金和黄金均放弃。

每半年再平衡一次。

注意事项

直觉不可信,而提前定好的策略才更可靠。

多元配置资产;

长期投资,忽视短期波动,跟着社会的发展,慢慢变富;

不预测未来。

牛市熊市也无法准确判断;

宏观经济就当看个乐子,不上纲上线;

交易三问:为什么做这笔交易?我的预期是什么?我的底线是什么?

投资三问:为什么做这笔投资?什么情况下会买入?什么情况下会撤出?

因踏空(没有及时买进而没有吃到上涨带来的利润)而错过的机会不是自己的损失。

购入之后,盈亏无所谓,在基本逻辑改变之前,不做任何骚操作。

在自己不了解的情况下,不要因为某个基金经理多厉害而购买任何一个主动型基金。

如果一直没有等到打5折的机会,就说明这不是自己的机会。

如果买入后又跌了,在不影响估值基本逻辑的情况下,持有不动即可。如果有更多现金,可以购入更多,等待价格回归价值。

要通过工资、租金、卖东西、卖服务等各种方式,持续赚取本金;

用闲钱投资。

尽可能独立思考。

组合包含的品类较多,适合资金量超过100w,否则没必要。

既然在做投资,自己就很难置身事外。涨跌肯定会影响自己的情绪。

控制波动是很有必要的。

目前考虑的配置:ETF(美股,国内股市),REITs,现金,加密货币。